・投資の始め方がわからない

・年収が低いので投資は無理だと思っている

・少額から始められる投資方法を探している

こんなお悩みを解決します。

大丈夫、誰でも最初は初心者。少額でも、あなたの第一歩が未来を変えるんです!

よんじま

こんにちは、投資初心者のみなさん!

今日は、これから資産運用を始めたい、でも何から手をつければいいかわからない…

そんなあなたに、住信SBIネット銀行の外貨預金について詳しくお話しします。

そうそう、私も最初は何から始めればいいか分からなくて困ったんだよね。

年収が低めの会社員の方や、投資や副業で頑張りたい方にとって、外貨預金は比較的リスクの低い資産運用の入り口として注目されています。

では、なぜ住信SBIネット銀行の外貨預金が注目を集めているのでしょうか?

そのメリットと活用法について、詳しく見ていきましょう。

住信SBIネット銀行の概要

住信SBIネット銀行は、インターネット専業銀行の特性を活かし、高金利と使いやすさを両立させています。

特に、SBI証券との連携により、資産管理がしやすいのが特徴です。

ネット銀行って便利だよね。いちいち支店に行かなくていいし。

ネット銀行ならではの高金利と利便性

住信SBIネット銀行では、店舗運営コストを抑えることで、より高い金利を提供しています。

また、24時間365日いつでも取引可能な点も、忙しい社会人にとっては大きなメリットです。

SBI証券との連携による資産管理のしやすさ

SBI証券口座との連携により、預金と投資を一元管理できます。

これにより、資金移動がスムーズになり、投資のチャンスを逃しにくくなります。

SBI証券との連携って便利そう!投資初心者には心強いね。

外貨預金のメリット

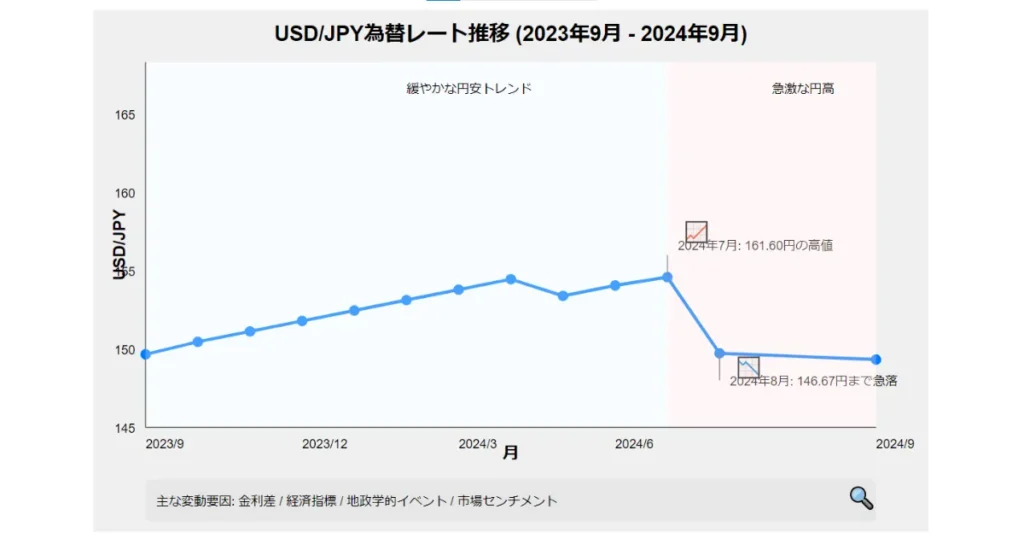

為替レートの推移グラフから分かるように、USD/JPYのレートは過去1年間で大きく変動しています。

この変動は外貨預金の潜在的なリスクと機会を示しています。

高金利と為替手数料の安さ

住信SBIネット銀行の外貨預金の最大の魅力は、高金利です。

特に米ドルの定期預金では、最大6%という驚異的な金利が設定されることもあります。

6%の金利って凄くない?普通の預金じゃ考えられないよ!

為替手数料も都市銀行と比べて格段に安く、米ドルなら1ドルあたり4銭程度です。

例:米ドル預金をする場合、住信SBIネット銀行の為替手数料は1ドルあたり4銭です。

1,000ドルの取引をする際に、銀行Aの為替手数料が1ドルあたり25銭だとすると、手数料の違いは以下のようになります。

- 住信SBIネット銀行:1,000ドル × 0.04円 = 40円

- 銀行A:1,000ドル × 0.25円 = 250円

住信SBIネット銀行を利用すると、手数料が210円も安く済みます。

長期的に外貨預金を運用する場合、この差が大きな影響を与えます。

多様な取扱通貨

住信SBIネット銀行では、米ドル、ユーロ、英ポンド、豪ドルなど10種類以上の通貨を取り扱っています。

これにより、世界経済の動向に応じて柔軟に資産配分を変更できます。

色んな通貨が選べるのは魅力的だね。リスク分散にもなりそう。

スマホアプリでの取引完結

スマートフォンアプリを使えば、ほぼすべての取引をいつでもどこでも行うことができます。

忙しい社会人にとって、この利便性は非常に重要です。

さらに、スマート認証NEOという強固なセキュリティシステムにより、安全性も確保されています。

外貨預金のメリットを活かしてみませんか?

今すぐ住信SBIネット銀行の口座を開設する

外貨預金の具体的な運用例と成功事例

外貨預金には主に2つの種類があります:

外貨普通預金と外貨定期預金です。

それぞれの特徴と活用方法を見てみましょう。

- 外貨普通預金の活用例

外貨普通預金は、預入期間の制限がなく、いつでも引き出し可能です。

例えば、米ドルで100万円分を預け入れる場合を考えてみましょう。

1ドル = 100円の時に100万円(10,000ドル)を預け入れ

↓

1ドル = 110円に円安が進んだ時に引き出す

↓

1,100,000円になり、10万円の為替差益を得られます

この方法は、円安ドル高の傾向が予想される場合に効果的です。

- 外貨定期預金の活用例

外貨定期預金は、一定期間預ける必要がありますが、普通預金よりも金利が高いのが特徴です。

例:1ドル = 100円の時に10万円(1,000ドル)を1年間預ける

↓

金利3%で30ドルの利息を獲得

↓

1年後、1ドル = 110円になった場合

↓

元本+利息:1,030ドル × 110円 = 113,300円

為替差益+利息で13,300円の利益

- 成功事例:高金利通貨の活用

オーストラリアドルやニュージーランドドルなど、日本と比べて金利の高い通貨を選ぶことで、より高い利息収入を得られる可能性があります。

例:オーストラリアドル(豪ドル)で1年定期預金(金利4%)を行う場合

100万円分の豪ドルを預け入れ

↓

1年後、4万円分の利息を獲得

さらに為替差益があれば、より大きな利益に

- 運用のポイント

- 為替リスクの管理:

急激な為替変動に備え、複数の通貨に分散投資する - 長期運用:

短期的な変動に一喜一憂せず、長期的な視点で運用する - 情報収集:

世界経済の動向や金利の変化に注目し、適切なタイミングで取引する

これらの例は、あくまで過去の事例や仮想の計算例です。

実際の運用では、為替変動や金利変動のリスクがあることを忘れずに、慎重に判断しましょう。

現在の為替レートを見ながら外貨取引の損益シミュレーションが可能です。

換算金額照会や損益額試算も行えます。

SBI証券との連携メリット

SBIハイブリッド預金で円預金の金利が10倍に

SBI証券との連携により、SBIハイブリッド預金を利用することで、円預金の金利を通常の10倍にすることができます。

これは、投資初心者にとって見逃せない特典です。

10倍の金利って魅力的!少しずつ資産が増えていく感じがしそう。

資金の自動振替でスムーズな証券取引

SBI証券口座との連携により、預金から投資資金への振替が自動化されます。

これにより、投資のタイミングを逃すことなく、効率的な資産運用が可能になります。

スマプロランク制度の活用

ATM利用や振込手数料が無料になるスマプロランク制度

住信SBIネット銀行では、取引量に応じてスマプロランクが設定され、ランクに応じてATM利用料や振込手数料が無料になります。

外貨預金の利用もこのランク判定の対象となるため、積極的に利用することでさらなる恩恵を受けられます。

手数料が無料になるのは大きいね。小さな積み重ねが大事だから。

≫≫住信SBIネット銀行のスマプロランク完全ガイド:ランクアップの秘訣と特典まとめ【2024年版】

外貨預金の利用でポイントが貯まり、お得な特典

外貨預金の利用でポイントが貯まり、さまざまな特典と交換できます。

これにより、資産運用しながら同時にお得を享受できるのです。

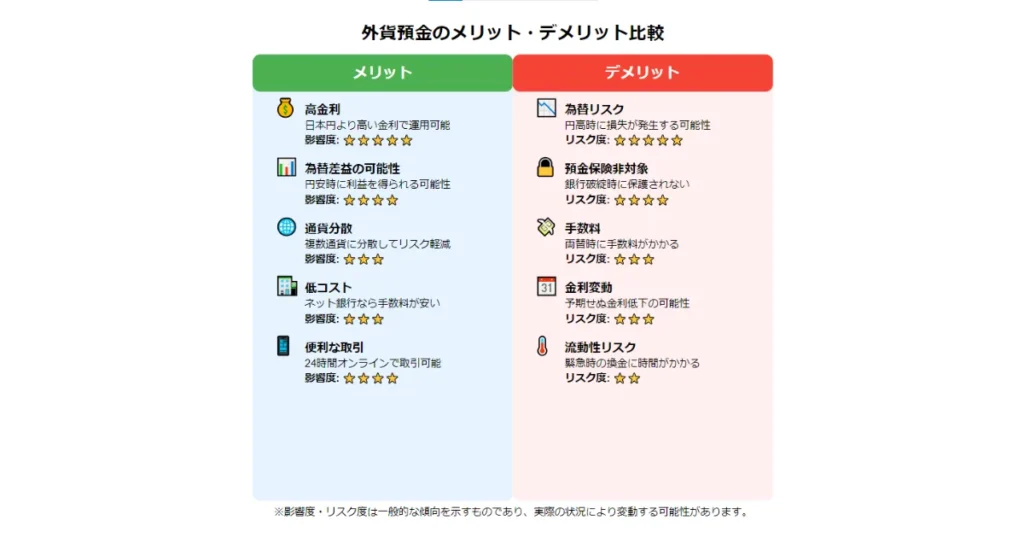

外貨預金の注意点とリスク

外貨預金には魅力的なメリットがある一方で、いくつかの重要なリスクと注意点があります。

これらを理解し、適切に対策を講じることが成功の鍵となります。

為替リスクと対策

為替リスクは外貨預金における最大の懸念事項です。

円高が進行すると、外貨建ての資産の円換算額が目減りしてしまいます。

【具体例】

1ドル=110円の時に100万円(約9,091ドル)を米ドルで外貨預金した場合、その後円高が進み1ドル=100円になると、同じ9,091ドルの円換算額は909,100円となり、約9万円の損失となります。

しかし、以下の戦略を活用することで、為替リスクを軽減できる可能性があります。

- ドルコスト平均法

定期的に一定額を外貨に換えて預け入れる方法です。為替レートの変動に関わらず一定額を積み立てることで、平均購入レートを安定させます。 【例】毎月5万円分のドルを購入する場合

- 1月:1ドル=110円 → 454.55ドル購入

- 2月:1ドル=105円 → 476.19ドル購入

- 3月:1ドル=115円 → 434.78ドル購入

3ヶ月の平均購入レート:約109.67円

- 為替予約

将来の為替レートを現時点で確定させる方法です。

たとえば、3ヶ月後に100万円分のドルを購入する為替予約をすれば、その時の為替レートに関わらず、予約時のレートで取引できます。 - 複数通貨での分散

米ドル、ユーロ、豪ドルなど複数の通貨に分散することで、特定の通貨の為替変動リスクを軽減できます。 - 長期運用

短期的な為替変動に一喜一憂せず、長期的な視点で運用することで、一時的な為替の変動の影響を抑えられる可能性があります。

預金保護制度の対象外

外貨預金は預金保護制度の対象外です。

つまり、万が一銀行が破綻した場合、預けた外貨が返還されない可能性があります。

【対策】

- 信頼性の高い金融機関を選ぶ

- 資金を複数の金融機関に分散する

- 全資産を外貨預金に集中せず、円預金とのバランスを取る

金利変動リスク

外国の金利政策変更により、期待していた高金利が下がる可能性があります。

【対策】

- 金利動向をこまめにチェックする

- 定期預金で金利を固定する

- 複数の通貨に分散し、金利リスクを分散する

流動性リスク

外貨を円に換金する際、為替相場の急激な変動時には換金に時間がかかったり、希望するレートで換金できない可能性があります。

【対策】

- 急な資金需要に備え、一部を円預金や外貨普通預金で保持する

- 為替相場の急変時は、全額を一度に換金せず分割して換金する

これらのリスク管理戦略を適切に組み合わせることで、外貨預金のリスクを軽減しつつ、そのメリットを最大限に活用できる可能性が高まります。

ただし、これらの戦略を実行する前に、自身の財務状況や投資目的、リスク許容度をよく考慮し、必要に応じて金融の専門家にアドバイスを求めることをおすすめします。

上記の表は、外貨預金のメリットとデメリットを簡潔にまとめたものです。

各項目の影響度やリスク度を考慮しながら、自身の状況に合わせて判断することが重要です。

リスクを理解した上で、外貨預金を始めてみませんか?

住信SBIネット銀行で安全に始められます

外貨預金を始める前のチェックリスト

外貨預金を始める前に、以下のチェックリストを確認しましょう。

これらの項目を一つずつ確認することで、より安全で効果的な外貨預金の開始が可能になります。

□ 投資目的の明確化

・短期的な利益を目指すのか、長期的な資産形成が目的か明確にする

・具体的な目標金額や期間を設定する

□ 自己資金の確認

・投資に回せる余裕資金を確認する

・生活に必要な資金とは別に管理する

□ リスク許容度の把握

・為替変動による損失をどこまで受け入れられるか考える

・最悪のシナリオ(例:20%の損失)を想定し、それに耐えられるか確認する

□ 金融機関の選択

・複数の金融機関の金利や手数料を比較する

・オンラインサービスの使いやすさを確認する

・カスタマーサポートの質を評価する

□ 通貨の選択

・投資目的に合った通貨を選ぶ(例:米ドル、ユーロ、豪ドルなど)

・選択した通貨の金利や為替動向を調査する

□ 預け入れ方法の決定

・普通預金か定期預金か、目的に合わせて選択する

・定期預金の場合、期間を決める(3ヶ月、6ヶ月、1年など)

□ 為替変動への対策

・ドルコスト平均法や為替予約の利用を検討する

・複数通貨への分散投資を考える

□ 情報収集体制の整備

・為替レートや金利の情報源を確保する(金融機関のウェブサイト、経済ニュースなど)

・定期的にチェックする習慣をつける

□ 税金の理解

・外貨預金の利息や為替差益にかかる税金について理解する

・必要に応じて税理士に相談する

□ 緊急時の対策

・急な資金需要に備え、一部を円預金や外貨普通預金で保持する計画を立てる

□ 定期的な見直し予定の設定

・3ヶ月ごとなど、定期的に運用状況を確認する日程を決める

このチェックリストの各項目を確認し、準備が整ったら外貨預金を始めましょう。

不明な点がある場合は、金融機関の窓口や専門家に相談することをおすすめします。

チェックリストがあると準備がしやすいね。

一つずつ確認していけば安心して始められそう。

チェックリストは確認できましたか?

準備ができたら、今すぐ住信SBIネット銀行で口座開設を

住信SBIネット銀行で外貨預金を始める具体的なステップ

以下のステップに従って、住信SBIネット銀行で外貨預金を始めましょう。

各ステップには参考画像を添付しています。

ステップ1:口座開設の準備

[口座開設ページの画像]

- 住信SBIネット銀行のウェブサイトにアクセス

- 「口座開設」ボタンをクリック

- 必要な個人情報を入力

- 本人確認書類をアップロード

ステップ2:ログイン

[ログイン画面の画像]

- 口座開設完了後、ログイン画面にアクセス

- ユーザーネームとパスワードを入力

ステップ3:外貨預金口座の開設

[外貨預金メニューの画像]

- 「商品・サービス」メニューから「外貨預金」を選択

- 「外貨普通預金」または「外貨定期預金」を選択

ステップ4:取引の開始

[取引画面の画像]

- 「お取引」または「買付」ボタンをクリック

- 取引画面で通貨と金額を入力

ステップ5:利用規約への同意

[利用規約同意画面の画像]

- 利用規約を確認

- 投資経験に関する情報を入力

ステップ6:取引内容の確定

[取引内容確認画面の画像]

- 出金口座と入金口座を指定

- 注文方法と金額を確認

ステップ7:確認と完了

[取引完了画面の画像]

- 最終確認画面で内容を確認

- 「確定する」ボタンをクリック

- 取引完了メッセージを確認

注意点:

- 外貨預金には為替リスクがあります。十分に理解した上で取引を行いましょう。

- 初めての取引は少額から始め、徐々に慣れていくことをおすすめします。

- 不明点がある場合は、カスタマーサポートに問い合わせてください。

これらのステップを踏むことで、スムーズに住信SBIネット銀行での外貨預金を始めることができます。

具体的なステップが示されていると、イメージしやすいね。

これなら自分でも挑戦できそうな気がしてきた。

よくある質問(FAQ)

外貨預金に関してよくある質問にお答えします。

Q1:外貨預金を始めるのに最低いくら必要ですか?

住信SBIネット銀行の場合、最低預入額の制限はありません。

1円(または1セント、1ペニーなど)から外貨預金を始めることができます。

ただし、為替手数料などを考慮すると、ある程度まとまった金額(例:10万円程度)から始めるのが効果的です。

Q2:外貨預金の金利はいつ変わりますか?

外貨預金の金利は、各国の経済状況や金融政策により変動します。

一般的に、金利は随時見直されますが、定期預金の場合は預入時の金利が満期まで適用されます。

最新の金利情報は、住信SBIネット銀行のウェブサイトで確認できます。

Q3:外貨預金にはどの通貨がおすすめですか?

おすすめの通貨は個人の投資目的やリスク許容度によって異なります。

一般的に、米ドルは安定性が高く、取引量も多いため人気があります。

ただし、より高金利を求める場合は、新興国通貨を検討する方もいます。

複数の通貨に分散投資するのも一つの戦略です。

Q4:外貨預金の税金はどうなりますか?

外貨預金の利息には20.315%(所得税15.315%、住民税5%)の税金がかかります。

また、為替差益が出た場合、その差益は「雑所得」として総合課税の対象となります。

確定申告が必要な場合もあるので、詳細は税理士に相談することをおすすめします。

Q5:外貨預金と外貨MMFの違いは何ですか?

外貨預金は銀行に預け入れるもので、元本が保証されています(ただし為替変動リスクはあります)。

一方、外貨MMFは投資信託の一種で、元本保証はありませんが、より高い収益を期待できる可能性があります。

外貨MMFは証券会社で取り扱っており、より積極的な運用を望む方に適しています。

Q6:外貨預金をいつ解約するのが良いですか?

解約のタイミングは個人の資金需要や為替相場の見通しによって異なります。

一般的に、預入時よりも為替レートが有利になった時(例:円安ドル高)に解約すると利益が出やすくなります。

ただし、為替相場の予測は難しいので、必要に応じて専門家のアドバイスを受けることをおすすめします。

Q7:外貨預金のリスクを最小限に抑える方法は?

外貨預金のリスクを最小限に抑えるためには、以下の方法が効果的です。

- 分散投資:複数の通貨に資金を分散させることで、特定の通貨の変動リスクを軽減できます。

- ドルコスト平均法:定期的に一定額を外貨に換えることで、為替レートの平均化を図ります。

- 為替予約:将来の為替レートを現時点で確定させ、為替変動リスクを抑制します。

- 長期運用:短期的な変動に惑わされず、長期的な視点で運用することでリスクを軽減できます。

- 情報収集:為替動向や金利情報を定期的にチェックし、適切なタイミングで判断します。

- 余裕資金での運用:生活に必要な資金は円で持ち、余裕資金のみで外貨預金を行います。

- 損切りラインの設定:あらかじめ許容できる損失幅を決めておき、それを超えたら円に戻すなどの対策を立てます。

これらの方法を組み合わせることで、外貨預金のリスクを最小限に抑えつつ、そのメリットを活かすことができます。

Q8:外貨預金と株式投資の組み合わせでの資産形成法は?

外貨預金と株式投資を組み合わせることで、より効果的な資産形成が可能になります:

- リスク分散:

- 外貨預金は比較的安定した運用が可能で、株式投資はより高いリターンが期待できます。

- これらを組み合わせることで、全体的なポートフォリオのリスクを調整できます。

- 通貨分散効果:

- 外貨預金で保有する外貨を使って、その通貨建ての海外株式に投資することで、為替リスクを一部ヘッジしつつ、グローバルな投資が可能になります。

- インカムゲインとキャピタルゲインの組み合わせ:

- 外貨預金からは利息収入(インカムゲイン)が得られます。

- 株式投資からは配当収入(インカムゲイン)と値上がり益(キャピタルゲイン)が期待できます。

- 流動性の確保:

- 外貨預金の一部を普通預金として保有することで、株式投資の資金需要に柔軟に対応できます。

- 定期的な資産配分の見直し:

- 例えば、株式市場が好調な時は利益の一部を外貨預金に移し、株式市場が低迷している時は外貨預金から株式投資に資金をシフトするなど、市場環境に応じて調整します。

- 長期的視点での運用:

- 両方とも長期的な視点で運用することで、短期的な変動に惑わされにくくなります。

- 税金対策:

- 外貨預金の利息と株式投資の配当・譲渡益では課税方法が異なるため、税制面でも分散効果が得られます。

具体的な配分比率は個人の年齢、リスク許容度、投資目的によって異なりますが、例えば若年層であれば外貨預金30%:株式投資70%、退職が近い世代であれば外貨預金60%:株式投資40%といった具合に調整することが考えられます。

Q9:為替リスクを軽減するために複数の通貨に分散投資する場合、どの通貨がおすすめですか?

複数通貨への分散投資は為替リスクの軽減に効果的ですが、以下の通貨組み合わせがおすすめです:

- 主要通貨:

- 米ドル: 世界の基軸通貨であり、比較的安定しています。

- ユーロ: EUの共通通貨で、米ドルに次ぐ取引量があります。

- 円: 安全通貨として知られ、世界経済の不安定時に強くなる傾向があります。

- 資源国通貨:

- 豪ドル: 比較的高金利で、資源価格と連動する傾向があります。

- カナダドル: 北米経済との関連が強く、原油価格にも影響されます。

- 新興国通貨:

- 南アフリカランド: 高金利だが変動リスクも高いです。

- ブラジルレアル: 同じく高金利ですが、政治経済リスクにも注意が必要です。

分散投資の例:

- 保守的な組み合わせ: 米ドル40%、ユーロ30%、円20%、豪ドル10%

- やや積極的な組み合わせ: 米ドル30%、ユーロ20%、豪ドル20%、カナダドル15%、南アフリカランド10%、ブラジルレアル5%

ただし、各通貨の比率は個人の投資目的やリスク許容度、そして経済状況によって調整する必要があります。

また、定期的に資産配分を見直すことをお勧めします。

複数の通貨に分散投資するのは、卵を一つのかごに入れないって感じかな。賢い方法だと思う。

Q10:外貨預金の利益を最大化するためのタイミングはどうやって判断すればいいですか?

外貨預金の利益を最大化するタイミングを完璧に予測することは困難ですが、以下の点を考慮することで、より良い判断ができる可能性があります:

- 経済指標の観察:

- インフレ率: 高インフレは通貨安につながる可能性があります。

- 金利差: 日本と投資先国の金利差が拡大すると、その通貨が強くなる傾向があります。

- GDP成長率: 高い成長率は通貨高につながることが多いです。

- 政治的要因:

- 選挙や重要な政策決定は為替レートに大きな影響を与えることがあります。

- 中央銀行の動向:

- 金融政策の変更(金利の引き上げ/引き下げ)は為替レートに直接影響します。

- テクニカル分析:

- 為替レートのチャートパターンや移動平均線などを分析することで、短期的なトレンドを把握できることがあります。

- 季節性:

- 一部の通貨ペアには季節的な傾向があることがあります(例:年末の円高傾向)。

- センチメント指標:

- 市場参加者の心理を示す指標を参考にすることで、相場の転換点を予測できることがあります。

具体的な戦略:

- 円安傾向時に外貨を購入し、円高傾向時に円に戻すことで利益を得られる可能性があります。

- ドルコスト平均法を用いて定期的に外貨を購入し、為替レートが有利になった時に一部を円に戻すという方法もあります。

- 目標レートを設定し、そのレートに達したら自動的に取引を行うレート指値注文を活用する方法もあります。

ただし、為替市場は予測が困難で、プロでさえも常に正確な予測をすることは不可能です。

したがって、投機的な取引は避け、長期的な視点で運用することをお勧めします。

また、定期的に資産配分を見直し、必要に応じて調整することが重要です。

ただし、これらの投資方法にはそれぞれリスクがあるため、十分な知識を身につけ、必要に応じて専門家のアドバイスを受けることをおすすめします。

まとめ:住信SBIネット銀行で外貨預金を始めるべきか

住信SBIネット銀行の外貨預金は、高金利、低手数料、便利なツールなど、多くのメリットがあります。

特に、投資初心者や年収が低めの会社員の方にとっては、比較的リスクの低い資産運用の入り口として魅力的な選択肢と言えるでしょう。

まとめがあると分かりやすいね。これなら検討する価値ありかも。

ただし、為替リスクや預金保護制度の対象外であることなど、デメリットもあります。

リスクとリターンのバランス:

外貨預金は高金利が魅力ですが、為替相場の変動により損失が発生する可能性もあります。

たとえば、1ドル=110円の時に預金を始め、その後1ドル=120円に上昇すれば利益が出ますが、逆に1ドル=100円に下がれば損失が出ることになります。このように、リターンとリスクの両面をしっかり理解して投資を進めることが重要です。

自分の財政状況や投資目的に照らし合わせて、慎重に判断することが大切です。

まずは少額から始めて、徐々に経験を積んでいくのがおすすめです。

外貨預金を通じて、世界経済の動きに関心を持ち、より広い視野で資産運用を考えるきっかけにもなるでしょう。

そうだね、少額から始めるのが良さそう。失敗しても大丈夫な範囲で挑戦したい。

さあ、これを機に、あなたも住信SBIネット銀行の外貨預金で、新しい資産運用の一歩を踏み出してみませんか?

≫≫住信SBIネット銀行の口座開設で最大4,000円をゲットする方法とメリット・デメリット

このブログ記事は情報提供のみを目的としており、投資に関するアドバイスではありません。

投資を決定する前に、ご自身の判断で情報収集を行い、リスクを理解した上で投資するようにしてください。